金融贷款中介助贷系统如何帮助机构实现多渠道获客?

2025-04-09 10:51:37

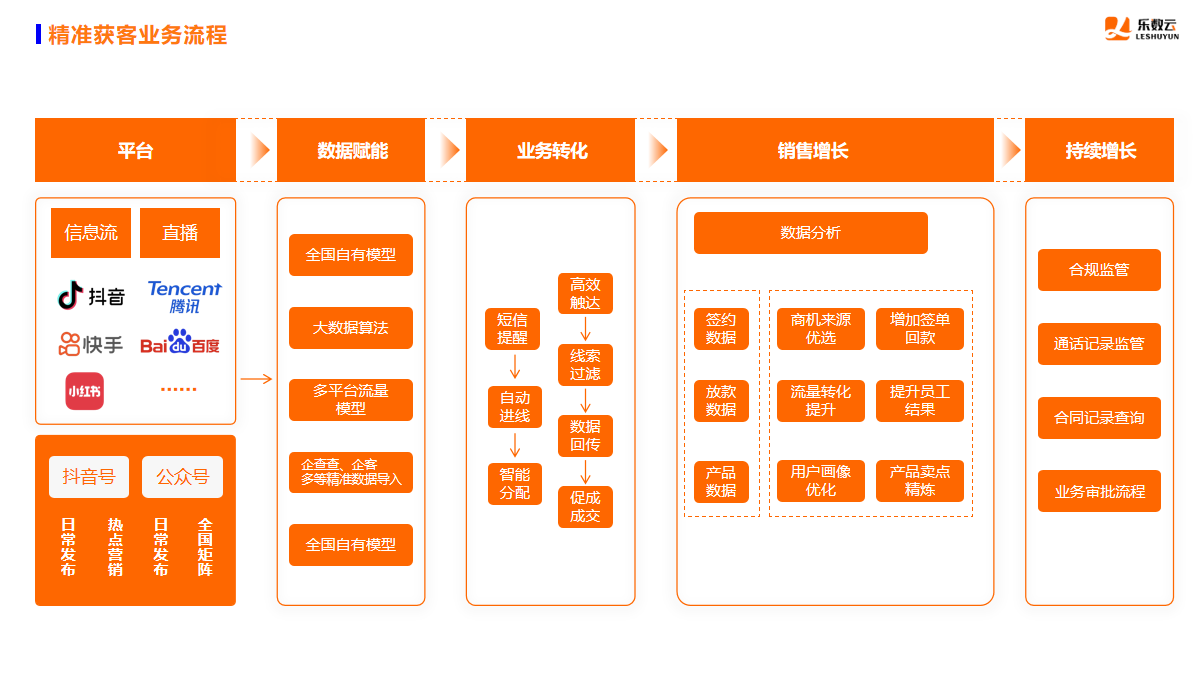

在竞争日益激烈的金融贷款市场,获客成本不断攀升,传统单一获客渠道已难以满足业务发展需求。金融贷款中介助贷系统通过整合多渠道资源、优化获客流程、提升转化效率,为机构构建了一套完整的数字化获客解决方案。本文将深入解析助贷系统如何赋能机构实现多渠道高效获客。

一、传统获客方式面临的四大困境

- 渠道单一依赖严重:过度依赖电销或线下推广,抗风险能力弱

- 数据质量参差不齐:客户信息不精准,无效沟通占比高

- 成本居高不下:单个获客成本持续上涨,ROI不断降低

- 转化链路断裂:获客与后续服务脱节,转化效率低

二、助贷系统的多渠道获客矩阵

1. 数字化广告投放整合

- 对接巨量引擎、腾讯广告等主流平台API接口

- 实时同步投放数据,自动归因分析

- 智能调整投放策略,降低获客成本

2. 智能外呼系统升级

- 支持回拨等多种防封号模式

- 内置客户画像匹配引擎,提升外呼精准度

- 通话数据实时分析,优化外呼策略

3. 社交裂变获客体系

- 全员分销系统:激励员工分享获客

- 客户转介绍奖励机制

- 小程序/H5裂变活动工具

4. 企业大数据精准营销

- 整合工商、司法等多维度数据

- 构建精准客户筛选模型

- 支持批量导入目标客户数据

5. 线下场景数字化对接

- 渠道合作商管理系统

- 线下活动客户快速录入

- 电子名片智能分发

三、系统核心获客技术支撑

- 智能分配引擎:实时分配不同渠道线索

- 数据清洗模块:自动去重、补全客户信息

- 行为追踪系统:记录客户全渠道互动轨迹

- ROI分析看板:多维评估各渠道效果

四、实施效果数据对比

| 指标 | 传统模式 | 系统赋能后 | 提升幅度 |

|---|---|---|---|

| 日均获客量 | 15 | 38 | 153% |

| 有效线索率 | 32% | 68% | 113% |

| 单客获客成本 | 280元 | 150元 | 46%↓ |

| 转化周期 | 7.2天 | 4.5天 | 38%↓ |

五、成功实施三大关键

- 渠道策略定制:根据机构定位选择最优渠道组合

- 数据打通融合:确保各渠道数据无缝对接系统

- 持续优化迭代:基于数据分析调整获客策略

结语:构建可持续的获客增长飞轮

金融贷款中介助贷系统通过整合线上线下多渠道资源,运用数字化技术实现精准获客,不仅大幅降低了获客成本,更建立起可持续的获客增长模型。在流量红利消退的当下,数字化转型已成为贷款中介机构突破增长瓶颈的必由之路。

立即体验智能助贷系统,开启多渠道高效获客新篇章!